So entspannt sieht es aus, wenn ich mich heute um mein Geld kümmere. Früher fühlte sich das eher wie ein Affentheater an. Was mir geholfen hat mich besser aufzustellen? Evergreen, der erste gebührenfreie digitale Vermögensverwalter Deutschlands. In den letzten Monaten habe ich mich wie viele mit meinen Finanzen und besonders meiner Altersvorsorge beschäftigt. Es hat mir nächtelang Bauchschmerzen bereitet festzustellen, dass ich die letzten 20 Jahre total verpennt habe.

Nun sind Begriffe wie Altersarmut und Rentenlücke in aller Munde und klar ist auch, dass vor allem Frauen von der mangelnden Vorsorge betroffen sind, weil sie sich nicht gerne mit Geld beschäftigen oder sich auf die Vorsorgemaßnahmen ihres Partners verlassen. Die Lösung für das Dilemma scheint jedoch total einfach: ETFs. Überall liest man über die börsengehandelten Fonds und wie man mit einem Sparplan ab 25 Euro im Monat in den Aktienmarkt einsteigen kann. Die finanzielle Sorglosigkeit scheint plötzlich zum Greifen nah.

Auch ich habe als Journalistin mehrfach über das Thema berichtet – trotzdem blieb ich ratlos, wie ich mich persönlich besser aufstellen kann. Nachdem ich mir zu Weihnachten eine Honorarberatung geschenkt und ein Interview mit Finanzbloggerin Margarethe Honisch („Fortunalista“) gemacht hatte, war ich, was das Verständnis des Aktienmarktes betrifft, noch einen Schritt weiter und wollte unbedingt endlich loslegen.

Da der klassische Weg über eine Bank meist mit hohen Kosten und geringen Erträgen für mich als Anlegerin verbunden ist – schließlich müssen die Gehälter der Banker, als auch der Vertrieb durch die Filialen und die chicen Hochhäuser bezahlt werden –, versuchte ich es über eine App für einen ETF Sparplan. Parallel dazu meldete ich mich bei einem Online-Broker an und kaufte selber ETFs wie den MSCI World und investierte in Gold. Aber ich habe nie richtig verstanden, was ich da eigentlich mache und wo mein Geld hin ist. Ich hätte auch die Sims spielen können.

Bereits nach einigen Wochen wünschte mir einen Insider*in an meiner Seite, eine echte Person, die sich im Gegensatz zu mir wirklich auskennt und der ich vertrauen kann. Oder noch besser: Die mein Aktienportfolio so betreut, dass es in meinem Sinne ist. Denn ich werde dieses Jahr 43 Jahre alt und muss jetzt einfach bessere finanzielle Entscheidungen treffen, als in der Vergangenheit.

Als ich mit Evergreen-Gründer Iven Kurz telefonierte, hatte ich dieses Gefühl bereits nach ein paar Minuten: Da sitzt mir ein Typ gegenüber, der Ahnung hat, von dem was er macht, aber mir nicht einen weiteren unsinnigen Vertrag andrehen will, damit er damit eine Provision verdient.

Alles auf einen Blick:

Was ist Evergreen?

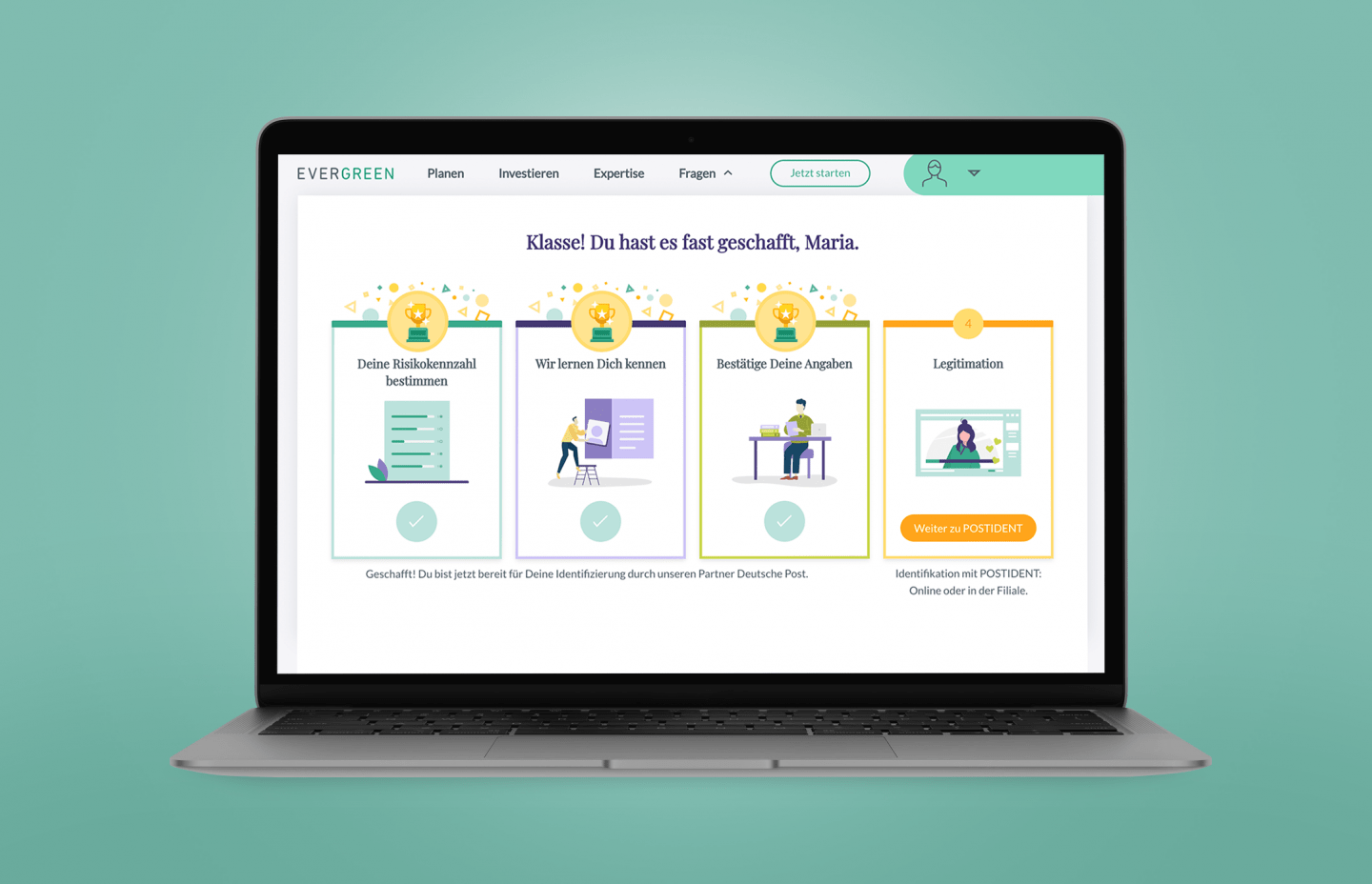

Die nächste Generation Robo-Advisor, weil sie das Depot und ihren Service gebührenfrei anbieten und sich echte Fondsmanager mit einem aktiven Risikomanagement um die Geldanlage kümmern. Damit schaffen sie einen zusätzlichen Serviceaspekt gegenüber anderen Anbietern, die nur ein statisches ETF-Portfolio für ihre Kunden erstellen, das sich nicht an die Marktbedingungen anpasst. Kurz gesagt: Evergreen ist die Nanny für mein Erspartes!

Wer steht hinter Evergreen?

Der gebürtige Leipziger Iven Kurz. Er hat Betriebswirtschaftslehre mit dem Schwerpunkt Finanzanalyse studiert und jahrelang in Frankfurt am Main für eines der ältesten Bankhäuser Deutschlands gearbeitet. So sieht er aber gar nicht aus – das ist ein Kompliment! Überhaupt macht und denkt Iven in vielen Punkten, was das Aktien- und Bankgeschäft betrifft, ein bisschen anders. Man könnte sogar sagen: revolutionär. Seine YouTube-Videos (siehe oben) zum Thema Finanzen möchte ich euch unbedingt ans Herz legen, denn darin erklärt er verständlich und kurzweilig alle wichtigen Fragen.

Warum wurde Evergreen gegründet?

Für mehr Transparenz, Fairness und Individualität bei der Kapitalanlage. Iven Kurz findet, dass hochwertige Kapitalanlagen so unkompliziert wie WhatsApp oder ein Girokonto sein sollten. Mit der Aufklärung zu finanziellen Themen will er einen gesellschaftlichen Beitrag leisten, damit Anleger*innen die Chancen, Risiken und Kostenstrukturen von Geldanlagen besser verstehen. Da sag ich persönlich schon mal Halleluja und danke!

Was kann Evergreen?

Die Plattform will Menschen helfen, ihre aktuelle finanzielle Situation zu überblicken und ihre finanzielle Zukunft zu planen – und damit im Idealfall auf einen immergrünen Zweig zu kommen. Dafür kombiniert Evergreen erstmalig auf dem deutschen Markt ein professionelles Vermögensmanagement und tägliches, kundenindividuelles Risikomanagement. Jeder Nutzer*in erhält unabhängig von der Höhe seines Vermögens eine Geldanlage, welche jeden Tag auf ihre/seine Lebenssituation, ihre/seine unterschiedlichen Sparziele und die momentane Kapitalmarktsituation optimiert wird.

Denn das ist das Problem bei langfristig ausgelegten, statischen ETF-Portfolios oder auch Lebensversicherungen: Der lange Anlagehorizont widerspricht der Lebenswirklichkeit der meisten Anleger*innen. Niemand kann sagen, ob man sein Geld in 5, 10 oder 15 Jahren nicht doch kurzfristig benötigt. Die Coronakrise hat das einmal mehr deutlich gemacht.

Wie viel Geld braucht man, um bei Evergreen einzusteigen?

1 Euro oder eine Million, ganz egal: Man kann sofort loslegen.

Ihr möchtet testen, ob Evergreen auch was für euch ist? Gerne! Hier könnt ihr euch anmelden. Evergreen schenkt euch ein Startguthaben von 10 Euro, um die Plattform unverbindlich auszuprobieren. Dabei einfach bei der Anmeldung den Code ALEXAXEG angeben.

Was macht Evergreen seriös?

Die BaFin-Zulassung. Das bedeutet: Evergreen ist ein lizenzierter und von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beaufsichtigter Finanzdienstleister. Denn Evergreen verkauft nicht nur Fonds, sondern managt und betreut diese als sogenannter Asset Manager selbst.

Man kann sich Evergreen wie einen Werkverkauf für Fonds, nur ohne Zwischenhändler und Servicegebühr, vorstellen.

Evergreen ist deshalb nicht nur günstiger, sondern bringt durch das tägliche, kundenindividuelle Risikomanagement der Fonds auch mehr Sicherheit und eine stetige Rendite. Die beiden hauseigenen Fonds heißen Fonds Evergreen PDI Yin und Evergreen PDI Yang. Wie die zwei Begriffe der chinesischen Philosophie sind sie grundverschieden, ergänzen sich aber perfekt.

- Der Yin-Fonds ist sicherheitsorientiert und bietet +/- 2,5 % Rendite pro Jahr

- Der Yang-Fonds ist ertragsorientiert und bietet bis zu 7 % Rendite pro Jahr

Die Abkürzung PDI steht für „Passive Dynamic Investing“. Es handelt sich dabei um eine sicherheitsorientierte Anlagestrategie, die ein Wertpapierportfolio automatisch den aktuellen Marktgegebenheiten anpasst. Je nach der persönlichen Risikokennzahl wird das Depot aus den beiden Fonds zusammengemischt. Wie das funktioniert, seht ihr hier.

Damit meine Geldanlage perfekt auf meine Ziele abgestimmt bleibt, mischt Evergreen die Fondsanteile des Yin- und Yang entsprechend meiner Risikokennzahl zusammen. Die persönliche Risikokennzahl wird von Evergreen durch einen Fragebogen bei der Anmeldung ermittelt. Dabei geht es um die Fragen: Mehr Sicherheit oder mehr Ertrag? Und: Brauche ich das Geld bald oder vermutlich erst in 15 Jahren? Meine Kennzahl ist 8, deshalb erhalte ich 20 % Yin und 80 % Yang.

Beide Fonds sind thesaurierend, d.h. die Erträge werden nicht ausgezahlt, sondern verbleiben in den Fonds und erhöhen das angelegte Vermögen.

Gut zu wissen! Wer schon Depot hat, kann die Evergreen Fonds bei einer der Partnerbanken ohne Ausgabeaufschlag kaufen. Hier geht’s zur Banken-Liste.

Was kostet Evergreen?

Der Service, die Depotführung und alle Transaktionen bei Evergreen sind gebührenfrei. Lediglich die aktiv gemanagten Evergreen-Fonds kosten 0,59 Prozent im Jahr. Bei einem Depotwert von 1.000 Euro sind das 5,90 Euro im Jahr.

Was mache ich genau auf Evergreen?

Ich lege mein Geld in Unterkonten, sogenannten „Pockets“, für verschiedene Sparpläne an:

- Steuervorauszahlungen – sind bei mir alle drei Monate fällig, da ist kein Spielraum

- Steuernachzahlungen – sind bei mir 1x im Jahr fällig, so lange kann das Geld arbeiten

- Notgroschen – im Notfall müssen zwei bis drei Monatsgehälter schnell verfügbar sein

- Altersvorsorge – hier plane ich eine Laufzeit von 20 Jahren ein, bis ich also Mitte 60 bin. Danach werde ich einen Teil des Geldes weiter anlegen

- Urlaub – im Moment sind keine Trips möglich, aber bevor unser Kind in die Schule kommt, wollen wir eine große Reise machen

- Ausbildung meiner Tochter – so bald die Kita kostenlos ist, lege ich das monatliche Kindergeld und alle monetären Geburtstagsgeschenke für sie in einem Fonds an

- Hausrenovierung – große Projekte wie der Scheunenausbau oder die Fassade sollen in ein paar Jahren möglich sein

- Chanel-Tasche – Insider-Witz! Meine Follower wissen, dass ich mir seit ein paar Jahren eine echte Chanel-Tasche wünsche. Aber selbst die Vintage-Modelle kosten mindestens 2.500-3.000 Euro

In jedes Pocket will ich in Zukunft monatlich von meinem Girokonto einen Betrag zwischen 10 und 500 Euro überweisen. Wenn ich möchte, kann ich zusätzliche Einmalzahlungen vornehmen, um die Pockets aufzustocken. Jedes Pocket bekommt eine individuelle Risikokennzahl zwischen 1 und 8.

Wenn man so wie ich mehr Vermögen fürs Alter aufbauen möchte, braucht das Pocket für die Altersvorsorge eine höhere Risikokennzahl, um höhere Erträge zu generieren. Kurzzeitige Verluste muss man dafür in Kauf nehmen. Da Wertschwankungen über einen langen Anlagezeitraum gut ausgeglichen werden können sollte man das Pocket für die Altersvorsorge als langfristige Investition ansehen.

Kurzfristige Geldanlagen wie Steuervorauszahlungen, Steuernachzahlungen oder Urlaub verlangen dagegen mehr Sicherheit, weil ich das Geld bald brauche, und bekommen deshalb eine niedrige Risikokennzahl. So ein Pocket mit niedriger Risikostufe ersetzt jetzt mein Tagesgeldkonto, wo ich bislang das Geld fürs Finanzamt geparkt habe. Das Pocket ist genauso flexibel, erwirtschaftet aber – je nach gewählter Risikostufe – einen besseren Ertrag, als das Konto bei der Bank.

Was macht Evergreen für mich im Hintergrund?

Die Fondsmanager*innen von Evergreen optimieren meine Geldanlagen jeden Tag. Denn im Unterschied zum Bankkonto ist der Wert meiner Pockets den oben genannten Marktschwankungen von sehr gering (2,5%) bis dynamisch (7,5 %) ausgesetzt. Das tägliche Risikomanagement von Team Evergreen sorgt dafür, dass diese Schwankungen nicht übertroffen werden und ich ruhig schlafen kann.

Wie funktioniert Evergreen in 20 Jahren?

Neben den aktuellen Möglichkeiten, Ersparnisse sicher anzulegen und für individuelle Sparziele zurückzulegen, will Evergreen das Angebot um weitere Bausteine für die Altersvorsorge, wie z.B. vermögenswirksame Leistungen und Riester-Sparen, erweitern. Auch diese Bausteine sollen direkt von Evergreen gemanagt und im Rahmen der gebührenfreien Evergreen-Depots angeboten werden. Neben den Pockets für die Sparziele wird es also VL-Pockets und Riester-Pocket und geben, damit die Nutzer*innen ihre komplette Vorsorge auf einen Blick haben und zu denselben gebührenfreien Konditionen wie die Depotführung umsetzen können. Schlussendlich bleibt so für mich mehr unterm Strich hängen und ich habe Zeit für die Dinge, die mir wichtig sind. Die Familie zum Beispiel!

FAZIT: So bin ich jetzt aufgestellt!

- Private Rentenversicherung

- Risiko-Lebensversicherung

- Evergreen Fondsmanagement

- Immobilienkauf

Was ich nicht mehr habe? Die App für den ETF Sparplan, als auch meinen Zugang für den Online-Broker. Und hoffentlich bald auch keine Aktenordner mehr, in denen ich meine Versicherungsunterlagen suchen muss, die ich sowieso nicht verstehe. Endlich habe ich dieses To-do noch vor meinem nächsten Geburtstag erledigt. Jahr für Jahr habe ich das Thema vor mir hergeschoben. Das Gefühl, wenn man die Finanzen im Grifft hat? Großartig, eine Mischung aus stolz und erleichtert. Gut gemacht!

Location: Gutshaus Klein Kussewitz